文章来源:汇通财经

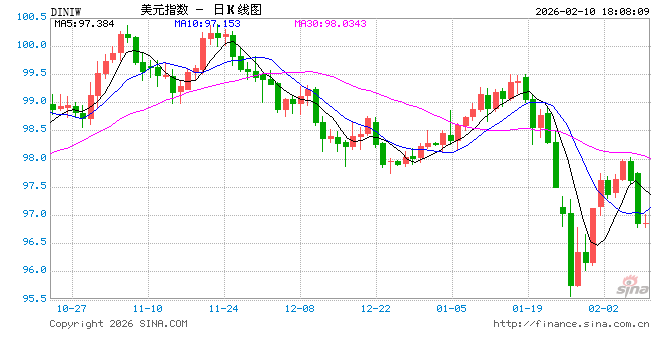

2月10日周二,美元兑日元交投155.50附近,正处于一段典型的再定价阶段。表面上看是汇率波动,实则背后是市场对美元信心的悄然松动。尽管美联储在2025年已累计降息多次,推动美元贬值9.4%,但进入2026年初,这种走弱趋势并未停止,反而因更深层的结构性问题而加剧。

分析指出,美元转弱的关键不在短期数据,而在中长期叙事的动摇。过去支撑美元强势的“美国例外论”正受到挑战——越来越多投资者开始质疑美国财政的可持续性,以及美联储政策独立性能否维持。即便新任主席沃什将上台,市场也未因此恢复信心,反而更加关注未来政策是否连贯、是否有足够约束力。这些疑虑直接压低了美元资产的风险偏好溢价,使得全球资金在配置时对美元更加谨慎。

更关键的是,政策不确定性本身就在压制美元的“风险溢价”。以往美元常被视为避险货币,但在财政赤字高企、政治博弈频繁的背景下,其避险属性正在打折。当市场不再无条件相信美元制度的稳定性时,哪怕基本面尚可,汇率也会提前反映这种“信任折价”。

日元为何开始“挺直腰板”?

与美元的疲软形成鲜明对比的是,日元正逐步走出弱势阴影。推动日元走强的,不只是美元变弱,更是日本自身政策预期的根本性变化。最核心的变量来自货币政策。市场普遍预期,日本央行可能在4月会议上讨论加息空间。虽然加息幅度未必激进,但只要释放出明确信号——即摆脱超宽松时代的决心——就足以改变全球投资者对日元资产的估值逻辑。外汇市场向来不是看当下利差,而是折现未来路径。一旦市场相信日元利率中枢将系统性上移,资金自然会提前布局,推动汇率反向调整。

与此同时,财政议题也成为日元定价的新焦点。日本首相高市早苗近期多次强调财政可持续性,明确提出要控制债务与经济规模之比,并承诺不会通过新增发债来为食品销售税下调计划融资。这一表态看似技术性安排,实则传递出强烈的纪律信号:政府正试图重建市场对日本财政的信任。若此类政策能持续落地,不仅有助于降低长期利率中的风险溢价,还可能反过来支撑日元汇率。

汇率背后的真正较量:信任之战

如今的美元兑日元,早已不再是简单的“谁利息高就买谁”的利差游戏。它正在演变为一场关于制度可信度与财政纪律的综合较量。研究机构的资产风险仪表盘显示,自2026年初以来,外汇风险评分持续走低,甚至降至2021年末以来最低水平。但这并非因为世界变得更安全,而是美元阶段性走弱主导了指标走势。

当美元回调时,套息交易平仓、避险头寸调整,往往带来外汇波动率的边际降温。然而,这背后隐藏的风险并未消失,只是暂时被掩盖。真正的风向标在于:市场是否愿意继续为美元支付“溢价”,又是否开始给日元赋予“折让修复”的空间。

目前来看,两条主线正在同步发酵:一方面,美联储独立性与财政可持续性的讨论仍在压低美元的风险溢价;另一方面,日本央行加息预期与财政锚定信号正逐步改善日元的长期定价基础。只要这两股力量不逆转,美元兑日元向150下方缓慢靠拢的趋势就难以被轻易打破。

发表评论

2026-02-11 05:05:52回复

2026-02-10 21:55:32回复

2026-02-11 00:58:32回复